La Banque Toronto-Dominion, communément appelée TD, est la deuxième plus importante banque à charte au Canada. La Banque Toronto-Dominion est le résultat des fusions de trois sociétés de financement : la Banque de Toronto, la Banque Dominion et la Canada Trust. La première fusion a lieu en 1955, lorsque la Banque Dominion fusionne avec la Banque de Toronto. Ce groupe acquiert ensuite la Canada Trust en 2000, créant la nouvelle entité appelée TD Canada Trust. La Banque Toronto-Dominion est une entreprise publique inscrite à la Bourse de Toronto et à la Bourse de New York sous le symbole TD. En 2023, TD a enregistré des revenus de 50,49 milliards de dollars et des profits de 10,78 milliards de dollars, et elle détient des actifs de 1,96 billion de dollars. La banque emploie environ 95 000 personnes, desservant environ 28 millions de clients.

Origines

Des trois institutions financières qui fusionneront ultimement pour créer la Banque Toronto Dominion (TD), la Banque de Toronto est fondée la première, en 1855. Elle est créée par un groupe de minotiers et de marchands de grain dans le Canada‑Ouest (Ontario), avec l’espoir qu’elle les aidera à mener leurs activités agricoles. Au début, la banque se développe prudemment à cause de la nature précaire de l’industrie agricole. Cependant, elle connaît un succès suffisant pendant ses premières années pour ouvrir sa première succursale à Montréal en 1860.

La Banque Dominion du Canada est créée à Toronto en 1869 pour servir un plus grand groupe d’entreprises agricoles et commerciales, mais elle n’entre pas en fonction avant 1871. Ces deux banques ont dès le début une affinité et demeurent comparables en grandeur et en influence.

La société Canada Trust est la dernière des institutions fondatrices de la TD à être créée. En 1901, la Huron & Erie Savings and Loan Society (basée à London, en Ontario, et fondée en 1864) achète la General Trusts, l’une des premières compagnies fiduciaires à être établies au Canada. La Huron & Erie rebaptise la General Trusts la « Canada Trust Company » et l’exploite comme filiale. À l’époque, les compagnies fiduciaires canadiennes sont limitées au rôle de curateurs, d’exécuteurs et d’administrateurs de testaments et de fiducies, et ne sont pas des établissements bancaires. Ainsi, la Canada Trust reste longtemps une petite filiale de la Huron & Erie Savings and Loan Society, avec très peu d’activités.

La Banque de Toronto et la Banque Dominion grandissent avec l’économie canadienne. La Banque Dominion ouvre son premier bureau montréalais en 1898 et est la première des deux banques à étendre ses activités dans l’Ouest canadien avec une succursale à Winnipeg en 1897. La Banque de Toronto suit cette expansion vers Winnipeg en 1905. Les deux banques auront étendu leurs activités dans toutes les provinces de l’Ouest en 1913. Au tournant du siècle, les actifs de la Banque de Toronto représentent 18 millions de dollars; celles de la Banque Dominion, 20 millions de dollars.

Première et Deuxième Guerres mondiales

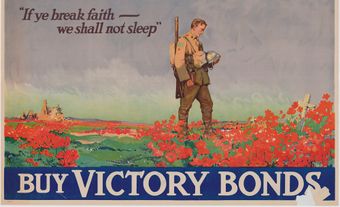

Comme toutes les industries, les banques font partie de l’effort de guerre de 1914 à 1917, et chaque succursale participe à la vente des emprunts de la Victoire. Après la guerre, le succès de l’économie canadienne encourage la Banque Dominion à ouvrir son premier bureau à New York en 1919 et sa première succursale dans les Maritimes, à Saint-Jean, au Nouveau‑Brunswick, en 1922. Par opposition, la Banque de Toronto n’ouvre jamais de succursale à New York et n’étend jamais ses activités à l’étranger.

En 1923, plusieurs banques canadiennes font faillite à cause de la mauvaise gestion financière et de la mauvaise conduite des directeurs de banque. En conséquence, les clients craignent que la Banque Dominion connaisse le même sort. Alors que des rumeurs circulent au sujet de sa capacité à opérer, la banque subit une vague inattendue de retraits bancaires, ce qui menace sa capacité à continuer à poursuivre ses activités. Elle est obligée de demander des témoignages de soutien à la Banque de Toronto et d’autres banques du pays, en plus de publier un énoncé officiel dans tous les journaux pour rassurer le public de la capacité de la Banque Dominion de poursuivre ses activités. De plus, le gouvernement de l’Ontario appuie la banque avec un dépôt de 1,5 million de dollars. Toutes ces mesures rassurent les clients et la Banque Dominion survit à cette crise précoce.

Les deux banques éprouvent des difficultés financières pendant la Crise des années 1930 et la Deuxième Guerre mondiale. Des comptes de rations (pendant la Crise des années 1930) et les emprunts de la Victoire (pendant la guerre) représentent de nouveau l’activité principale au cours de ces années.

Après la guerre, la Banque Dominion et la Banque de Toronto participent à la croissance rapide de l’industrie canadienne. Les deux banques restent de taille égale, mais font face à une concurrence accrue de la part d’autres institutions financières canadiennes. La part des actifs financiers du pays qui appartient aux banques à la charte diminue de 42 %, en 1950, à 32 %, en 1960. Chacune des banques reconnaît la nécessité de croître en taille pour faire face à la concurrence de façon efficace et pour développer leurs activités. En 1954, à Toronto, la Banque Dominion et la Banque de Toronto s’engagent dans des conversations pour discuter d’une fusion. La transaction est finalisée en 1955. La nouvelle entité s’appelle la Banque Toronto-Dominion (TD). En 1956, 100 ans après la fondation de la Banque de Toronto, la banque combinée possède des actifs totalisant 1,3 milliard de dollars, 463 succursales et 7 851 actionnaires.

Fin du 20e siècle

En 1958, peu de temps après la fusion de la Banque Dominion et la Banque de Toronto, Allyn Taylor devient le président de la Huron & Erie. Il est aussi le président de la Canada Trust, l’une des filiales de la Huron & Erie. Il est responsable de la croissance considérable de la Canada Trust, grâce à l’expansion de celle‑ci dans l’industrie de la gestion des pensions. Son succès est tel qu’en 1962 la compagnie commence à s’annoncer comme la Canada Trust‑Huron & Erie puis, peu de temps après, simplement comme la Canada Trust. Le nom n’est pas remplacé légalement par Hypothèques Trustco Canada avant 1976. Allyn Taylor indique clairement qu’à l’avenir Canada Trust opérera davantage comme une banque, en offrant d’importants prêts, de bons taux de dépôt et un service à la clientèle hors pair (voir Activité bancaire au Canada).

Pour faire concurrence dans l’industrie financière croissante, la Banque Toronto-Dominion (TD) achète la Canada Permanent Mortgage Corporation en 1963. Les modifications apportées en 1967 à la Loi sur les banques limitent à 10 % la part que peut posséder une banque dans une compagnie fiduciaire, et ce, à partir de 1971. Donc, par la suite, la TD diminue sa part dans la Canada Permanent pour respecter ce seuil.

Entre-temps, la Canada Trust augmente de façon agressive son activité de dépôt-retrait à travers le pays. En 1968, elle fait l’achat de la Waterloo Trust and Savings Company, suivi par celui de la Halton & Peel Trust & Savings Company, ce qui lui procure la plus forte part du marché en Ontario, avec 77 succursales au total.

Pour sa part, la TD cherche d’autres domaines d’affaires pour grandir. Elle entre sur le marché des services de gestion d’actifs de particuliers lorsqu’elle lance ses premiers fonds communs en 1973, le Fonds hypothécaire TD (voir Hypothèque). Ensuite, en 1990, la banque commence ses activités de gestion d’actifs institutionnels. C’est le début de la création d’une unité de gestion de l’actif qui grandira de façon remarquable avec le temps et deviendra la Gestion de patrimoine TD.

En 1983, la Commission des valeurs mobilières de l’Ontario admet pour la première fois un nouveau concept, celui de négocier les commissions sur les opérations boursières. Cela permet aux institutions financières de créer des entreprises de courtage réduit (c.-à-d., des compagnies offrant des frais plus bas que les courtiers traditionnels). La TD est celle qui a le plus de succès parmi toutes les banques à charte lorsqu’elle profite de ce changement et lance ses Services d’investissement Ligne Verte en 1984. La banque s’associe à la maison de courtage Loewen, Ondaatje, McCutcheon (LOM) parce qu’à l’époque il est interdit pour une banque d’avoir une participation majoritaire dans une entreprise de courtage. Cependant, aussitôt que la Commission des valeurs mobilières de l’Ontario lui accorde une exemption à cette règle, la banque achète l’entière participation de la LOM en 1984. Ensuite, la Ligne Verte TD consolide son rang de leader dans les activités de courtage réduit lorsqu’elle achète le courtier réduit Groupe Gardiner en 1987. En 1996, la Ligne Verte TD représente le 70 % des activités de courtage réduit au Canada.

Lorsque la Loi sur les banques est modifiée en 1987 pour permettre aux banques de posséder des maisons de courtage, la TD crée ses Valeurs Mobilières, une maison de courtage de plein exercice. Le cabinet-conseil en finance TD Evergreen est établi en 1993. La même année, la Banque TD achète la maison de courtage réduit Marathon Brokerage et l’intègre dans les activités de la Ligne Verte TD.

Des changements s’opèrent aussi à la Canada Trust. En 1985, Gestar Corporation (un réseau de compagnies exerçant leurs activités à la fois au Canada et aux États-Unis) acquiert Canada Trust. Genstar, ayant auparavant acheté la Canada Permanent Mortgage Company, fusionne les deux sociétés de financement sous un même nom : la Canada Trust. En conséquence, la nouvelle entité devient la sixième plus grande institution financière au Canada. À la surprise générale, en avril 1986, la société de portefeuille diversifié Imasco Ltée acquiert Genstar; la propriété de Canada Trust change donc de nouveau.

L’industrie des compagnies fiduciaires subit des changements significatifs au cours des années 1980 et 1990. Les taux d’intérêt augmentent à cause de l’inflation. À l’époque, la plupart des compagnies fiduciaires ont investi de façon importante dans le domaine immobilier, qui souffre en période d’inflation. La grande majorité des compagnies fiduciaires au Canada sont soit acquises par des banques à charte ou ferment leurs portes. En 1992, la TD développe ses opérations en achetant la Compagnie Trust Central Guaranty, qui est en difficulté financière. La Canada Trust Company, ayant limité son exposition à l’industrie immobilière, est la seule compagnie fiduciaire à survivre à cette période de bouleversement de l’industrie.

Afin de diversifier ses activités en dehors du cadre bancaire, la Banque TD continue à se concentrer sur l’industrie de courtage réduit de valeurs mobilières. Elle achète la grosse compagnie de courtage réduit Waterhouse Investor Services en 1996 pour 715 millions de dollars américains afin de consolider sa présence dans cette partie du marché états-unien. En même temps, la Ligne Verte TD lance au Canada son premier réseau de courtage électronique en ligne pour les investisseurs particuliers.

En 1998, la Banque Royale du Canada et la Banque de Montréal stupéfient tout le monde lorsqu’elles annoncent leur intention de fusionner. Trois mois plus tard, pour rester concurrentielles, la TD et la Banque Canadienne Impériale de Commerce annoncent également leur intention de fusionner si le gouvernement fédéral donne son approbation. En décembre 1998, le ministre des Finances annule les deux fusions parce qu’elles ne seraient pas dans l’intérêt fondamental des Canadiens, étant donné que la création de deux grandes banques limiterait la compétition et augmenterait le risque bancaire.

La Banque TD doit trouver d’autres façons de grandir et entame bientôt des discussions avec Imasco au sujet de la dernière compagnie fiduciaire dans le pays, la Canada Trust. L’acquisition se réalise avec succès en 2000. La TD rebaptise ses opérations bancaires de détail canadiennes TD Canada Trust.

Cette dernière transaction propulse la TD du cinquième au deuxième rang des grandes banques du pays (en termes d’actifs totaux), une position qu’elle maintient encore aujourd’hui. Elle modifie aussi la culture de la banque pour devenir une organisation de détail orientée client (une force de la Canada Trust), contrairement à auparavant où l’organisation visait plutôt les clients professionnels (une force de la Banque TD).

L’acquisition apporte aussi une filiale à la nouvelle TD Canada Trust, la compagnie d’assurance immobilière Meloche Monnex, acquise par la Canada Trust en 1997. Aujourd’hui, cette filiale opère sous le nom de TD Assurance.

21e siècle

En 2000, la TD Canada Trust acquiert la plus grande maison de courtier en valeurs institutionnelles indépendante dans le pays à l’époque, Newcrest Capital Inc., pour 224 millions de dollars. Elle fusionne Newcrest Capital et Valeurs Mobilières TD. En 2005, la TD Canada Trust convient de vendre son unité de courtage réduit TD Waterhouse au concurrent états-unien Ameritrade. La compagnie combinée est rebaptisée la TD Ameritrade, et TD Canada Trust garde une participation de 45 % dans cette nouvelle entité. La TD Canada Trust réalise cette entente pour accéder aux clients d’Ameritrade.

La TD Canada Trust commence ensuite à appliquer une stratégie d’expansion vers l’industrie bancaire aux États‑Unis. En 2005, elle achète la Banknorth de Portland, dans le Maine, et la rebaptise TD Banknorth. L’acquisition de la Banknorth est logique pour la TD Canada Trust, car elle représente une culture d’acquisitions réussies, la Banknorth étant elle-même la création d’une série de fusions et d’acquisitions de banques dans le Nord-Est des États-Unis.

Après avoir intégré les opérations de la Banknorth, la TD achète les opérations rentables de la Commerce Bancorp états-unienne en 2008 et fusionne celle-ci avec la TD Banknorth; l’opération états-unienne combinée est rebaptisée la Banque TD. Cette transaction donne à la banque des succursales de détail de premier choix à New York, dans le New Jersey et au Connecticut, en plus d’une culture de détail semblable aux premières opérations de la Canada Trust. Grâce à ces deux acquisitions états-uniennes, en 2013, le Groupe Banque TD a plus de succursales aux États-Unis qu’au Canada. Ce sont toujours les activités canadiennes qui génèrent la majorité des revenus de l’organisation.

Dans les autres secteurs, en 2011, le Groupe Banque TD achète Services financiers Chrysler. Cette dernière entité, basée aux États-Unis, offre un service de prêts automobiles du groupe Chrysler. Elle est acquise pour 6,3 milliards de dollars américains et est rebaptisée Financement auto TD. Cette même année, le Groupe Banque TD achète le service de cartes de crédit de la MBNA Canada pour 8,6 milliards de dollars et le fusionne avec ses opérations de cartes de crédit existantes. Lorsque la TD prend possession de la marque de carte de crédit Visa Aéro Or en 2014, elle devient la plus grande émettrice de cartes de crédit au Canada.

En 2013, le Groupe Banque TD achète le gestionnaire de portefeuille états-unien Epoch Holding Corporation pour 668 millions de dollars américains pour lancer ses opérations de gestion de patrimoine aux États-Unis. La corporation est intégrée dans ses filiales de Gestion de patrimoine TD, sous sa Gestion de Placements TD.

En 2018, le Groupe Banque TD acquiert Layer 6, une société d’intelligence artificielle (IA) de Toronto. La banque élabore des solutions d’apprentissage automatique afin d’offrir un service à la clientèle plus personnalisé. À l'aide de Layer 6, la TD travaille en partenariat avec l’Université de Toronto pour développer des applications d’IA axées sur les soins de santé (p. ex., l’utilisation de l’apprentissage automatique pour mettre au point des traitements du diabète plus personnalisés et efficaces).

Partager sur Facebook

Partager sur Facebook Partager sur X

Partager sur X Partager par Email

Partager par Email Partager sur Google Classroom

Partager sur Google Classroom